Vlada Republike Srpske prevarila konzultanta za obveznice na Londonskoj burzi

Zahvaljujući pouzdanim obećanjima ministrice financija RS Zore Vidović Republika Srpska bi uskoro mogla postati prepoznatljiva u svijetu kao prodavac koji ne ispunjava dogovorene obaveze.

Pohvalila se ministrica Zora Vidović u travnju prošle godine da je Srpska ostvarila veliki uspjeh time što je uspjela da izađe i zaduži se za 300 milijuna eura na Londonskoj burzi.

„Tu može izaći samo kredibilan prodavac i kupac, a to Republika Srpska jest. Na ovu burzu izlaze samo suverene države i velika prednost Srpske je što je izašla da bi bila prepoznatljiva i vidljiva u svijetu“, poručila je tada ministrica Vidović, piše CAPITAL.

Ministrica je u jednome bila u pravu. Republika Srpska zaista bi mogla postati prepoznatljiva i vidljiva u svijetu, ali ne kao kredibilan prodavac, već kao netko tko ne ispunjava svoje obaveze.

Republika Srpska se, kako je poznato, zadužila u travnju prošle godine 300 milijuna eura emisijom obveznica na Londonskoj burzi, po kamatnoj stopi od 4,75 posto.

Kompletna priprema emisije odvijala se daleko od očiju javnosti, a Vlada ni nakon emisije nije priopćila mnogo više informacija.

CAPITAL, ipak, donosi detalje kako je tekla sama priprema emisije, s kojim investitorima su se i kada sastajali najčešće predstavnici Ministarstva financija i zbog čega je prije nekoliko dana protiv Srpske pokrenut još jedan milijunski spor.

Razgovori o zaduženju na Londonskoj burzi počeli 2019. godine

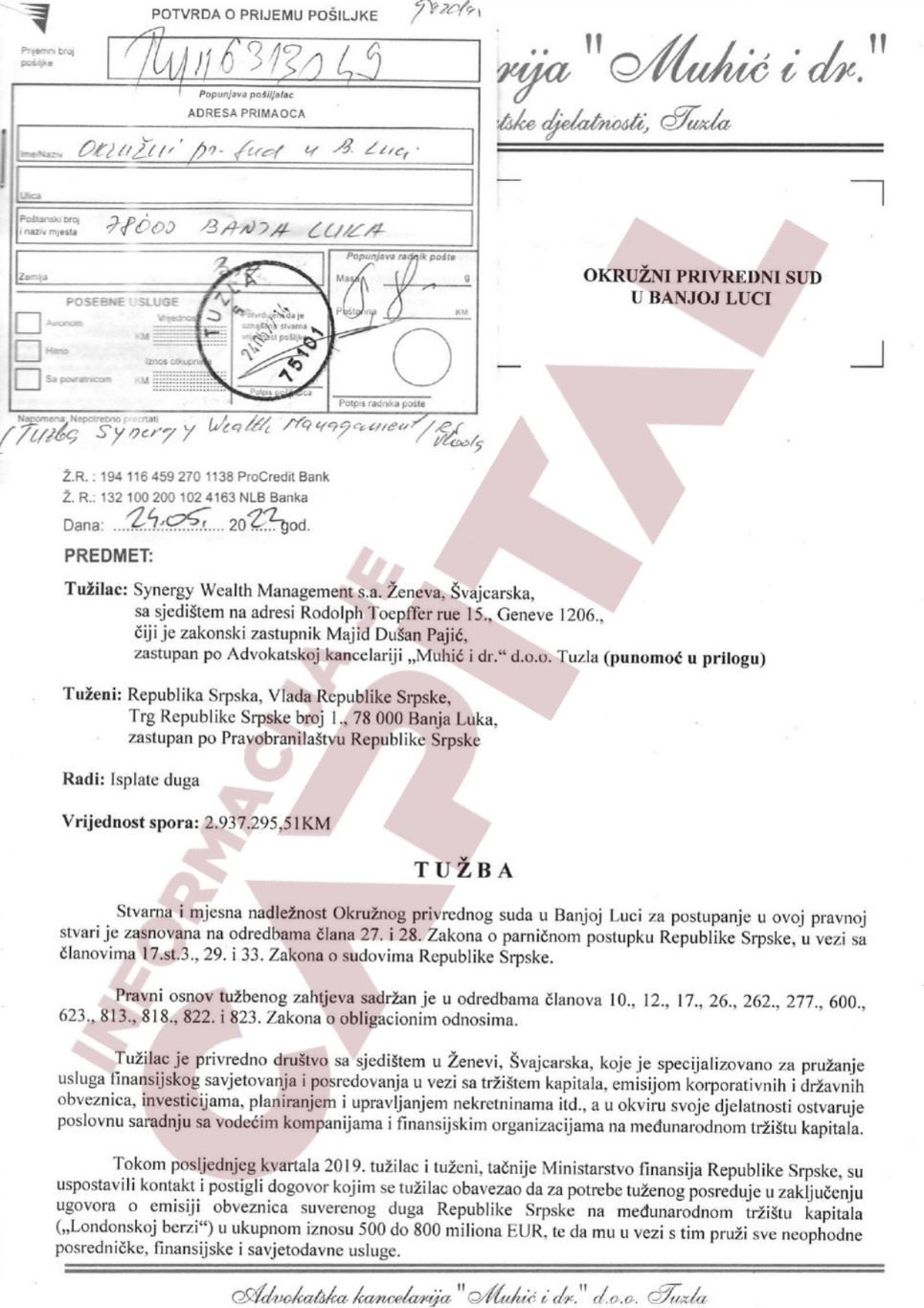

Sve je počelo u listopadu 2019. godine kada je švicarska tvrtka „Synergy Wealth Management“ stupila u kontakt s Ministarstvom financija RS.

Tada je, prema tvrdnjama ove tvrtke, dogovoreno da će ona posredovati i za Vladu RS tražiti kupce za euroobveznice.

Iako je komunikacija dvije strane trajala godinu i pol i iako je u tom razdoblju održano nekoliko sastanaka predstavnika Ministarstva financija i tvrtke „Synergy Wealth Management“ tijekom kojih je ova tvrtka dobila suglasnost da u ime Vlade stupi u kontakt s potencijalnim investitorima, ugovor između dvije strane do danas nije potpisan.

Tim ugovorom, između ostalog, trebalo je da bude ugovorena i naknada švicarskoj tvrtki.

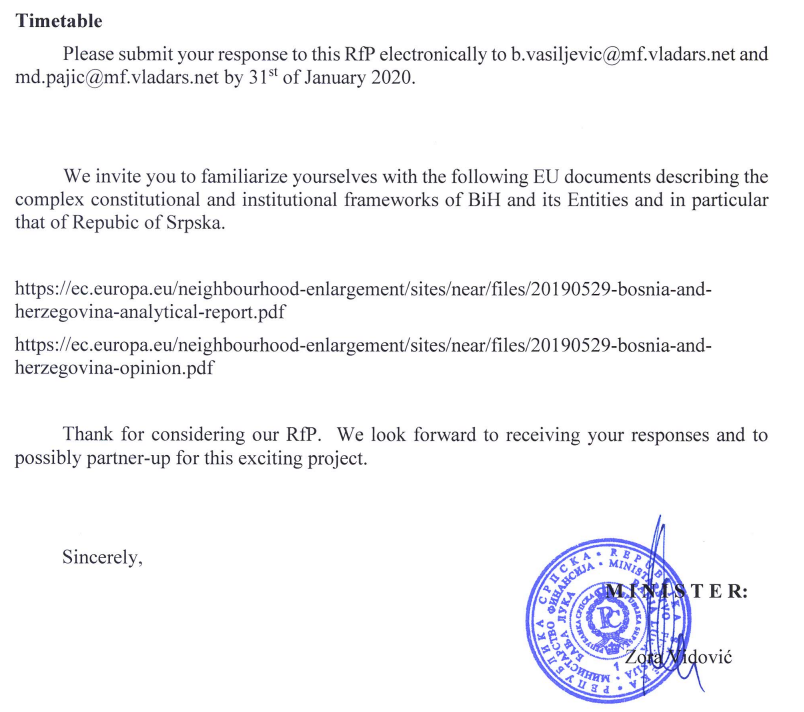

Nakon prethodno uspostavljenih usmenih kontakata, aktom od 28. listopada 2019. godine pod naslovom „Savjetodavni mandat za pristup globalnim tržištima kapitala“, tvrtka je dostavila ponudu i obavijestila ministricu financija da u suradnji sa ministarstvom može identificirati izvore financiranja i izdati referentnu euroobveznicu u ime Ministarstva financija.

U tom aktu je predstavljen akcijski plan koji je podrazumijevao i imenovanje zakonskog zastupnika tvrtke „Synergy Wealth Management“ Mađida Dušana Pajića za strateškog savjetnika ministra.

Tu su predstavljeni i financijski uslovi suradnje koji obuhvaćaju nadoknadu putnih troškova i naknadu tužitelju od 0,5 odsto glavnog iznosa euroobveznice ukoliko je emisija uspješna.

Ta ponuda je, kako tvrde u ovoj tvrtki, prihvaćena na sastanku održanom početkom studenoga 2019. godine u Ministarstvu financija te je na bazi tog dogovora konzultant Dušan Pajić počeo kontaktirati banke, među kojima su i JP Morgan, Deutshe bank, Morgan Stanley, HSBC i druge.

Kao dokaz da je Ministarstvo prihvatilo suradnju navode i da je pomoćnik generalnog tajnika za IT Vlade RS Krsto Grujić krajem studenoga 2019. zastupniku tvrtke Dušanu Pajiću otvorio email na domenu vladars.net.

Međutim, ugovor ni tada nije potpisan, a Pajić je krajem 2019. u dva navrata ministrici Vidović dostavljao nacrt, ali potpis nije dobio, iako je u međuvremenu održao sastanke s predstavnicima vodećih svjetskih banaka i o tome obavještavao predstavnike ministarstva.

Viber poruke sa Zorom Vidović

Inače, sva komunikacija tijekom pripreme emisije išla je preko Ministarstva financija, dok se premijer Radovan Višković rijetko uključivao u ovaj posao.

Zakonski zastupnik tužitelja Mađid Dušan Pajić u cjelokupnom spornom razdoblju bio je u neposrednom kontaktu s ministricom Zorom Vidović putem viber aplikacije, o čemu je sudu dostavio dokaze.

Također, u tom razdoblju je održan i sastanak na kojem je nazočio i premijer RS Radovan Višković, a na kojem je korigiran nalog, tako da je predviđeni iznos emisije smanjen na 300 milijuna eura.

Zatim su početkom 2020. godine održani sastanci i prezentacije Republike Srpske u Beču i Banjoj Luci s predstavnicima banaka Citibank, Societe Generale, JP Morgan i Raiffeisen International.

Švicarski konzultant i tu ističe svoju aktivnu ulogu u organizaciji ovih sastanaka, nakon čega od ožujka 2020. dolazi do zatvaranja financijskih tržišta zbog pandemije koronavirusa.

Tvrdi da je i nakon toga nastavio pružati savjetodavne usluge Ministarstvu financija koje je obavještavao o ostvarenim kontaktima s novim potencijalnim izvorima financiranja među kojima su RTB, SocGen i Citi, Raiffeisen, a da su od siječnja 2021. nastavljene aktivnosti s ciljem izdavanja euroobveznica RS.

Krajem veljače ponovno dostavlja Ministarstvu financija ugovor o strateškoj saradnji u kojem je predviđena naknada od 0,5 posto, na koji je, kako navodi, Ministarstvo imalo manje zamjerke, ali koje se nisu odnosile na iznos naknade.

U kompletnu komunikaciju s predstavnicima ministarstva, od 25. veljače do 8. ožujka 2021. uključena je i ministarka Vidović.

U ovoj tvrtki ističu da su bez obzira na odugovlačenje Ministarstva financija da potpiše ugovor o strateškoj suradnji, nastavili da pružaju savjetodavne usluge sve do konačne emisije euroobveznica.

U međuvremenu je došlo do prodaje obveznica RS na Londonskoj burzi, a emisiju je vodila renomirana svjetska banka „Societe Generale“ s kojom je Vladu Srpske, prema tvrdnji konzultanta, u vezu doveo upravo on.

Zora Vidović nudila nagodbu i pet puta manji iznos

Iako je emisija okončana, ugovor koji je konzultant čekao skoro godinu i pol, i dalje nije potpisan zbog čega je u proljeće prošle godine Pajić zatražio sastanak sa Zorom Vidović kako bi pokušali da se dogovore u vezi sa isplatom sporne naknade.

Kako tvrdi na tom sastanku ministrica mu je ponudila isplatu 300.000 evra, odnosno pet puta manji iznos, što je odbio.

Međutim, kako ni nakon toga sporni odnos nije riješen Pajić je 25. lipnja prošle godine dostavio Vladi RS opomenu pred tužbu, ali ni to nije dalo rezultat.

Zbog toga je prije nekoliko dana Okružnom gospodarskom sudu u Banjoj Luci protiv Republike Srpske podnio tužbu tešku 2,9 milijuna KM.

Iz tužbe, koja je u posjedu Capitala, se može zaključiti i da je Vlada RS posrednicima prilikom emisije akcija na Bečkoj burzi, prije nekoliko godina, platila znatno veće naknade, zbog čega Pajić navodi da će „ukoliko Srpska ne prihvaća naknadu od 0,5 posto emisije, tražiti da se utvrdi iznos koji je isplaćen kod sličnih emisija“.

Zanimljivo da je ovdje naveo da će tražiti da ugledne međunarodne revizorske kuće utvrde ugovorenu i isplaćenu naknadu u „neuspješnom projektu emisije obveznica RS na Bečkoj burzi 2018. godine“.

Komentirajući podnesenu tužbu, Mađid Dušan Pajić za CAPITAL kaže da je njegova tvrtka od listopada 2019. godine do travnja 2021. posredovala i omogućila da Republika Srpska emitira 300 milijuna eura na tržištu euroobveznica u Londonu, a da Republika Srpska nije platila ništa za dogovorenu i izvršenu uslugu.

Kršenje ove obaveze, kaže, je iznenađujuće i neprihvatljivo jer dolazi od najviših organa entiteta u BiH, koji pretendira na poslovnost i samostalnost u ovakvim predmetima financijskih transakcija na ino-tržištima.

Tko su kupci obveznica na Londonskoj burzi

Vlada Srpske nikada nije objavila tko su kupci obveznica koje je emitirala na Londonskoj burzi, a jedan od naših izvora navodi da se među tim kupcima najvjerojatnije nalaze francuski fond „Amundi“, njemački fondovi „DIT“, „DWS“, „Union Invest“, iz Velike Britanije „Ashmore“, „Franklin“, „Templeton“, amrički fondovi „Blue Bay“, „Fidelity“, „PIMCO“, „TCW“, „T Rowe Price“ te austrijski fondovi „RBZ“ i „Erste“.

Među investitorima ima i društava za osiguranje „Allianz“, „Axa“, „Zurich“, „Prudential“ i „Scottish widows“, kao i privatnih banaka poput UBS, CS, Julius Baer.

„Ovakvo drastično kršenje obaveza narušava poverenje u RS i njene organe vlasti za bilo kakve buduće transakcije na međunarodnom financijskom tržištu, jer će za ovo vrlo brzo čuti. Također, ovo dovodi u opasnost refinanciranje 168 milijuna eura obveznica koje su emitirane na Bečkoj burzi, a koje dospjevaju u travnju 2023. godine“, kaže Pajić.

Pajić tvrdi da je tijekom suradnje s Ministarstvom financija i Vladom RS svjedočio vrlo negativnom utjecaju obveznica emitiranih na Bečkoj burzi na financije RS i njenu financijsku reputaciju.

Također, navodi i da je Vlada RS svjesno propustila priliku da na međunarodnom financijskom tržištu pozajmi 500 do 750 milijuna eura s kamatnom stopom od tri do 3,5 posto 2020. godine, umjesto što se zadužila 300 milijuna eura s kamatom od 4,75 posto u travnju 2021.

„Očekujemo da će, uprkos dosadašnjem nerazumnom ponašanju, vlasti RS preispitati svoju odluku i izmiriti svoje financijske obaveze za pruženu uslugu“, navodi Pajić.

Komentar u vezi s optužbama švicarske tvrtke tražili smo i od Ministarstva financija RS u kojem tvrde da ova tvrtka nikada nije bila angažirana kao konzultant u bilo kojem pogledu na emisiji obveznica.

„Ministarstvo financija RS s konzultantskom tvrtkom ’Synergy Wealth Management’ iz Švicarske nikada nije zasnovalo ugovorni odnos, niti su ikada bili angažirani kao konzultanti u bilo kojem pogledu na emisiji obveznica koja je obavljena posredstvom Londonske burze“, rekli su kratko za CAPITAL u Ministarstvu financija RS.

Međutim, CAPITAL je u posjedu službenog dokumenta „Request for Proposal” koji je potpisala ministrica Vidović, a na kojem se kao jedan od primatelja prijedloga za financiranje RS od banaka navodi upravo Dušan Pajić.

Također, u tužbenom zahtjevu se navodi da je na nekoliko sastanaka nazočio i odvjetnik Miloš Stevanović koji je za CAPITAL to i potvrdio.

Bez obzira na to tko je u pravu, očigledno je da Republiku Srpsku čeka još jedan milijunski spor, a ukoliko izgubi jasno je da će to njene građane koštati i više od 2,9 milijuna KM, s obzirom na to da tužitelj potražuje i zateznu kamatu.

Podsjećamo, Republika Srpska je u travnju prošle godine emitirala obveznice u iznosu od 300 milijuna eura na Londonskoj burzi, a troškovi prodaje obveznica iznosit će preko 146,5 milijuna KM.